Factura global 3.3 sat

Balanza electrónica cuentapiezas

México cuenta con uno de los sistemas de facturación electrónica más sofisticados de América Latina. Conocido localmente como Comprobante Fiscal Digital por Internet, o simplemente CFDI, fue establecido en 2011, cuando sustituyó al CFD o Comprobante Fiscal Digital. La diferencia entre estos dos tipos de comprobantes/certificados que sustituyeron a la factura en papel es que el CFDI requiere validación por parte de un Proveedor Autorizado de Certificación, también conocido como PAC. En algunos casos dicha validación se puede hacer directamente con el Servicio de Administración Tributaria (SAT).

El sistema de factura electrónica en México contiene múltiples tipos de certificados fiscales. Entre los principales se encuentran:Comprobante de ingresos: se expide principalmente en operaciones de venta por las que se recibe algún tipo de ingreso en efectivo, cheque o cualquier otra forma, generalmente por ventas de bienes y servicios, pero también en caso de donativos y honorarios.Comprobante de egresos: este tipo de certificado fiscal se expide en los casos en que la empresa paga o devuelve dinero como resultado de devoluciones, bonificaciones, descuentos, o cancelación total de un comprobante de ingresos. Equivalen a notas de crédito.

Yooz Inc. El Director de Operaciones Laurent Charpentier se une al conjunto de

En México, el sistema de facturación electrónica es un ejemplo del modelo de compensación. La facturación electrónica se basa en un modelo de compensación que se denomina CFDI y que ya es obligatorio para todos los contribuyentes. Para poder utilizar el sistema de e-facturación, los contribuyentes primero tienen que obtener un Registro Federal de Contribuyentes de la autoridad fiscal, el SAT. El SAT debe proporcionar a los contribuyentes una clave única de firma electrónica (FIEL) y un sello digital denominado Certificado de Sello Digital (CSD). Para validar y sellar las facturas a medida que se emiten, designe a una empresa de facturación electrónica (PAC) autorizada por el gobierno. Al enviar facturas electrónicas, los contribuyentes necesitan un Proveedor Autorizado de Certificación (PAC) para garantizar el cumplimiento.

Desde 2018, la versión válida para los CFDI es la 3.3. Recientemente, la administración tributaria anunció que la nueva factura electrónica 4.0 (CFDI 4.0) será obligatoria a partir del 1 de abril de 2023, lo que supone una prórroga de tres meses respecto a la anterior fecha de entrada en vigor obligatoria, que era el 1 de enero de 2023. Los contribuyentes podrán emitir recibos de nómina electrónicos con la versión actual hasta el 31 de marzo de 2023. Las facturas electrónicas de venta, notas de crédito, recibos de pago y otros documentos no se verán afectados por la prórroga y deberán emitirse en la nueva versión a partir del 1 de enero de 2023.

Ravi Thakur, Coupa | Coupa Insp!re19

Desde 2017 está vigente en México el CFDI 3.3 (Comprobante Fiscal Digital por Internet). Sin embargo, las autoridades fiscales mexicanas SAT no se queda quieto y ahora ha introducido la cuarta versión CFDI 4.0, como la versión más nueva de la facturación electrónica en México.

Las autoridades fiscales mexicanas están concediendo a las empresas mexicanas un período de transición ampliado. Originalmente, la fecha límite para cumplir con los requisitos del CFDI 4.0 era el 1 de mayo de 2022. Ahora la fecha límite se ha retrasado retroactivamente hasta el 1 de enero de 2023, dando a las empresas más tiempo para cumplir con los nuevos requisitos de facturación electrónica. A partir del 1 de enero de 2022, la nueva versión ya será aceptada por el SAT.

Los cambios que se introducirán no serán tan drásticos como los que introdujo el CFDI 3.3. Para el CFDI 4.0 habrá cambios en cuatro áreas:

En este momento, SAP está desarrollando su solución SAP Document & Reporting Compliance para México para asegurar el cumplimiento de la actualización a CFDI 4.0. En cuanto se publique la solución se actualizará esta entrada del blog, y explicaré cómo la solución cubrirá los nuevos requerimientos.

Solución de documentos electrónicos para México

Si su organización utiliza facturas electrónicas validadas y certificadas por un proveedor de servicios de firma electrónica (PAC), habilite la facturación electrónica utilizando los campos del área CFDI de la página Parámetros de la factura electrónica.

Si tu organización utiliza documentos de retención de facturas electrónicas validadas y certificadas por un proveedor de servicios de firma electrónica de terceros (PAC), habilita la facturación electrónica utilizando los campos del área Retenciones CFDI y Secuencias numéricas de la página Parámetros de la factura electrónica.

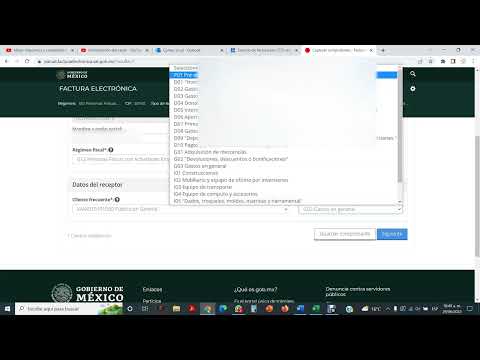

Selecciona Administración de la organización > Configuración > Einvoice > Clasificaciones SAT > Propósito CFDI para ingresar a la lista de clasificaciones de propósito CFDI que define el gobierno. Puede ingresar la siguiente información: Clasificación de códigos del Servicio de Administración Tributaria (SAT), descripción, versión vigente y fecha de vencimiento.

Esta información debe ingresarse en el campo de propósito del CFDI en el encabezado de la transacción de la factura de venta. También puede definir un propósito de CFDI predeterminado por cliente seleccionando Clientes y utilizando la opción Factura y entrega.